最近のニュースで「円安」というワードをよく聞くようになりましたが、皆さんは為替についてどの程度知っていますか?もしかすると、聞いたことはあるけど具体的な内容は良くわからない、という方もいらっしゃるのではないでしょうか。為替は、日々の生活にもビジネスにも大きく関わる重要な要素です。それぞれの国の通貨の価値が相対的にどれだけなのかを示す為替レートは、国際的な経済のバロメーターとも言えます。この記事では、為替の基本から為替リスクの管理まで、分かりやすく解説します。あなたも為替の知識を身につけて、世界の経済動向を読み解く力を手に入れてみませんか?

為替って何?

為替とは?

そもそも為替とは、文字通り「替えるため」のことを指します。具体的には、一国の通貨を別の国の通貨に替える行為、そしてその際の交換レート(価格)のことを指すのが一般的です。為替レートは、例えば1ドルが何円で買えるか、といった形で表されます。

世界中で毎日無数の為替取引が行われており、それが為替市場を形成しています。これは、現金を手に入れるためだけでなく、国際的な商品取引や海外への投資、さらには旅行や留学といった個人的な需要に対応するためにも必要なものです。

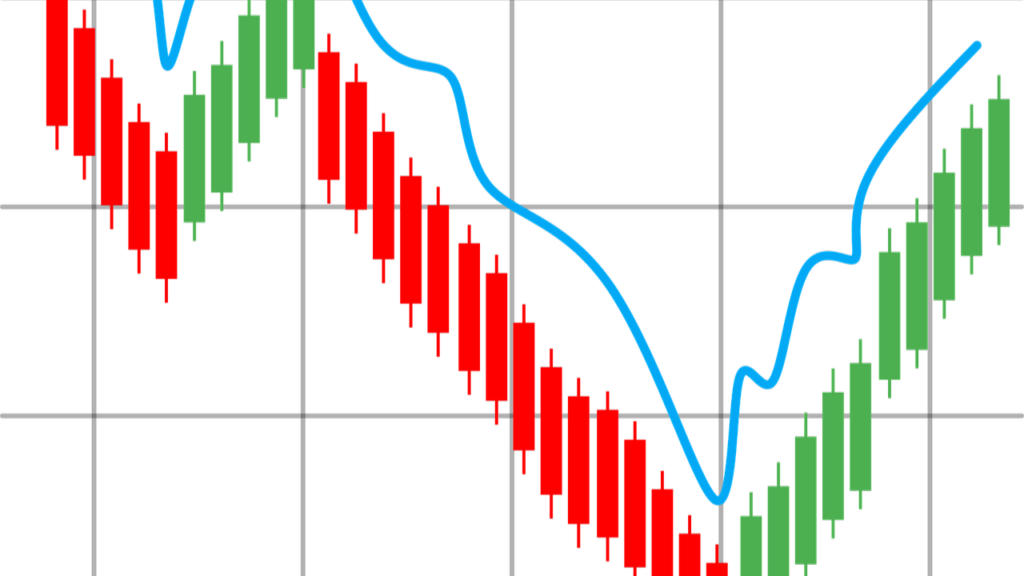

しかし、この為替市場は常に動いています。なぜなら、為替レートは国や地域の経済状況、政治的な状況、自然災害など、様々な要素によって変動するからです。そのため、為替の動きを理解することは、グローバルな経済の動きを理解する上で非常に重要となります。

この記事を通じて、皆さんが為替の基本的な概念を理解し、日々の生活やビジネス、投資に役立てられるよう、具体的な為替の知識を分かりやすく解説していきます。

為替が我々の日常生活に与える影響

さて、為替は我々の日常生活にどのような影響を与えるのでしょうか?初めて聞くと「それほど影響はないのでは?」と感じるかもしれませんが、実は非常に深い関わりがあります。

まず考えてみてください、あなたの手元にあるスマートフォンやパソコン、それらはどこで製造されているでしょう?もしそれが海外製であれば、その製品を手に入れるためには一度、円をその国の通貨に替える必要があります。その時の為替レートが高ければ、製品価格は高くなり、逆に為替レートが低ければ、製品価格は低くなります。

また、海外旅行に出かける際も同様です。その国の通貨で食事をしたり、お土産を買ったりするためには、まず円を現地通貨に両替する必要があります。ここでも、為替レートの動きが直接的に私たちの出費に影響を与えます。

さらに、もし海外の株式や不動産などに投資をしている場合、投資元本や利益を円に戻す際の為替レートによって、最終的な収益が大きく変わることもあります。

つまり、為替は我々の日常生活の購買行動から、投資活動に至るまで、様々な面で影響を与えています。為替の動きを理解し、上手に活用することで、スマートな消費者と投資家になることができるのです。

為替レートを動かす主要な要素

それでは、為替レートがどのように動いていくのか、どのような要素が関係しているのかを見ていきましょう。

- 経済指標: これは各国の経済の健康状態を示す指標です。例えば、GDP(国内総生産)、雇用統計、インフレ率などがあります。これらの指標が良好であれば、その国の通貨価値が上がる可能性があります。

- 金利: 各国の中央銀行が設定する金利も大きな影響を与えます。金利が高ければ、その国の通貨に投資しようとする人が増え、結果として通貨価値が上がる可能性があります。

- 政治的安定性: 政治的な不安定さは通貨価値を下げる可能性があります。なぜなら、投資家はリスクを避けるためにその国の通貨を避ける傾向があるからです。

- 自然災害: 大きな自然災害も通貨価値に影響を及ぼすことがあります。これは、災害が経済活動に影響を与え、その結果通貨価値に影響を与えるからです。

以上のように、為替レートは様々な要素によって影響を受けます。

為替市場の仕組み

為替市場は世界最大の金融市場であり、その日々の取引高は数兆ドルに達します。しかし、その巨大な市場の仕組みは意外とシンプルです。

為替市場の主要な参加者:為替市場にはさまざまな参加者がいます。大きな商業銀行や中央銀行、投資基金、多国籍企業、個人投資家などが毎日の取引に参加しています。

通貨ペアの取引:為替取引は通常、通貨ペアとして行われます。これは、一方の通貨をもう一方の通貨で評価するという意味です。例えば、USD/JPYの通貨ペアでは、1米ドルが何円で買えるかを示しています。

ビッドとアスク:為替取引において2つの価格があります。一つは「ビッド」(買値)で、これはあなたが通貨を売る際に取引所が提供する価格です。もう一つは「アスク」(売値)で、これはあなたが通貨を買う際に取引所が要求する価格です。この2つの価格の差を「スプレッド」と言います。

レバレッジとマージン:為替市場では、小さな初期投資で大きな取引を行うことができます。これを可能にするのが「レバレッジ」です。しかし、レバレッジはリスクも増大させます。そのため、必要な「マージン」(保証金)を保持して、潜在的な損失をカバーすることが必要です。

為替リスクとその管理

為替リスクとは?

金融市場の世界は、常にリスクとチャンスが隣り合わせです。そして、為替市場における取引は、その典型的な例です。今回は、その中でも「為替リスク」という要素について解説します。

為替リスクとは、通貨の価値が変動することによって発生する潜在的な損失のことを指します。国際的な商取引を行っている企業や、外国為替市場で投資を行っている個人投資家にとって、為替リスクは無視できない要素です。

例えば、ある日本の企業が米国の企業から製品を購入するとします。契約時には1ドル=110円でしたが、製品の支払いが行われる数ヶ月後には1ドル=120円になってしまったとしましょう。この場合、円安の影響で日本の企業は予想以上の費用を支払う必要が生じます。これが為替リスクの一例です。

このように、為替リスクは通貨の価値が上下する市場での取引において重要な役割を果たします。次のセクションでは、このリスクをどのように管理できるのかについて解説します。

為替リスクを管理する基本的な方法

為替リスクについて理解した上で、次はそのリスクをどのように管理するのか、その基本的な方法を解説します。為替リスクの管理は、経済のグローバル化が進む中で、企業だけでなく、個々の投資家にとっても重要なスキルとなっています。

まず一つ目の方法として、「フォワード契約」があります。これは、将来のある特定の日付に特定の価格で通貨を売買することを事前に決める契約のことです。フォワード契約を用いると、将来の為替レートの変動によるリスクから自身を保護することが可能になります。

二つ目の方法としては、「オプション契約」が挙げられます。オプション契約は、特定の通貨を特定の価格で売買する権利を、あらかじめ決められた期間内で行使することができる契約です。これにより、為替レートが不利な方向に変動した場合でも、最大の損失が限定されます。

以上の二つの契約は、為替リスクを管理する基本的な方法の一部です。それぞれのメリット・デメリットを理解し、自分のリスク許容度に応じて選択することが重要です。金融市場は常に動き続けるため、継続的な学習と理解が不可欠です。

まとめ

為替とは何か、それが我々の日常生活にどのように影響を与え、どのように為替レートが決まり、どうやってそのリスクを管理するのか。これらは複雑な問いかもしれませんが、理解すれば経済的な視野が大きく広がることでしょう。

以下に重要なポイントをまとめてみましょう:

- 為替とは:2つの国の通貨の交換レートを指し、価値の相対的な比較によって決まります。

- 為替の影響:日常の商品価格、旅行、投資、ビジネス等、幅広い範囲にわたり影響を与えます。

- 為替レートの決定要素:経済の健康状態、政策、地政学的な出来事などが関係します。

- 為替リスク:通貨の価値が変動することによって発生する潜在的な損失のことを指します。

- 為替リスクの管理:フォワード契約やオプション契約などを利用し、不確実性を軽減することが可能です。

為替についての知識は、投資やビジネスにおける意思決定をサポートする有用なツールとなるだけではなく、経済ニュースの理解を深めると共に、実生活への為替による影響をしっかり把握し対策することができるようになります。これからも、為替市場の動きを見つつ、自身の知識を深めていくことをお勧めします。